Зачем в крипто-мире к обычному «USD» добавляют разные буквы, получая какие-то там USDT, USDC и так далее? На самом деле, это разные виды стейблкоинов — криптовалют, курс которых жёстко привязан к доллару, евро или даже золоту. Их отличает стабильный курс, в отличие от того же биткоина, который постоянно скачет то вверх, то вниз. Но ведь доллар, он и в Африке доллар? Так зачем крипто-миру понадобилось столько разных «цифровых баксов»? Давайте разбираться вместе!

В этой статье мы поговорим про два стейблкоина — Tether и USD Coin. Выясним, чем они отличаются, какие есть плюсы и минусы. А если вы и так уже все знаете про эти стейблкоины, и просто зашли, чтобы их купить — то где это сделать безопасно и выгодно, объяснять не нужно 🙂

Хронология событий

Чтобы лучше понять причины появления двух разных стейблкоинов и то, чем они отличаются, посмотрим на хронологию ключевых событий, предшествовавших их созданию. Так мы сможем проследить логику и увидеть, какие предпосылки определили их дальнейшее развитие.

- 2014 год — компания из Гонконга Tether Limited выпускает первый в мире стейблкоин USDT на основе биткоин-блокчейна Omni Layer. Идея проста — создать стабильную криптовалюту для расчётов, торгов и сбережений, не подверженную диким скачкам курсов.

- 2015-2016 гг. — Tether активно «печатает» новые USDT, обеспечивая их резервами реальных долларов. Стейблкоин стремительно набирает популярность на биржах и в DeFi.

- 2017 год — но тут возникают первые проблемы. Регуляторы, эксперты и СМИ критикуют Tether за непрозрачность: неизвестно, из чего на самом деле состоят резервы и как выпускаются новые монеты. Плюс ходят слухи о манипуляциях курсом Биткоина. На фоне этого обостряется потребность крипто индустрии в более надёжном стейблкоине.

- 2018 год — крупные американские криптокомпании Coinbase и Circle создают консорциум CENTRE и выпускают новый стейблкоин USDC на базе блокчейна Эфириума. С самого начала эта монета находится под контролем Департамента финансовых услуг Нью-Йорка.

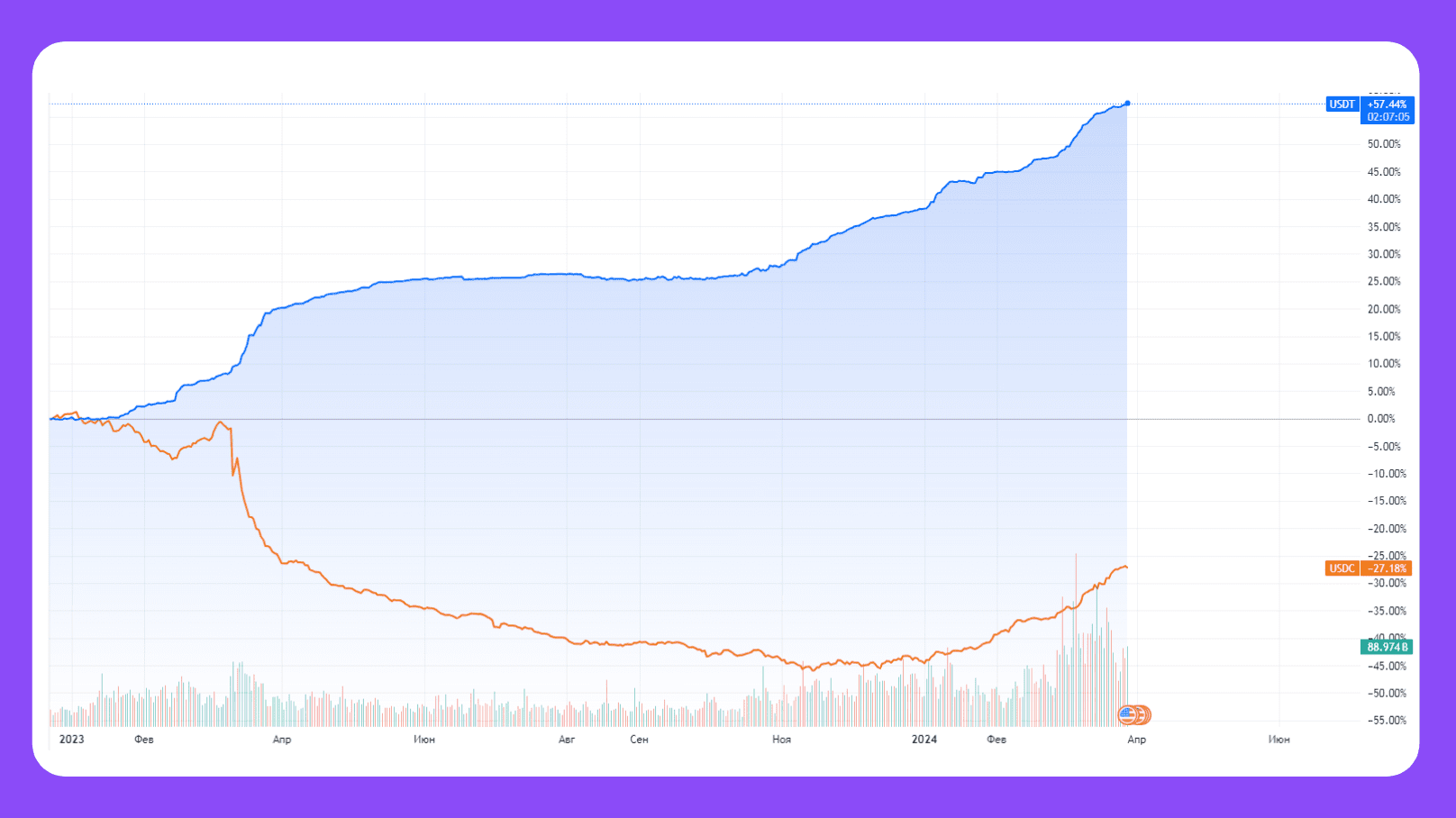

- Последующие годы — USDC активно растёт и принимается большинством крупных бирж. Однако USDT сохраняет лидерство и большее распространение на крипто-рынке, опережая конкурента по большинству ключевых метрик. При этом на USDT не прекращаются нападки из-за всё той же непрозрачности эмиссии и отсутствия публичных аудитов резервов.

В мире криптовалют, как это ни парадоксально, зачастую выигрывают не самые технологичные или прозрачные проекты, а те, кто первыми закрепились на рынке. Ситуация с USDT и USDC — наглядный тому пример. Хотя USDC более регулируемый и прозрачный стейблкоин, первопроходцу Tether удалось занять доминирующие позиции еще на заре этого сегмента. И, невзирая на критику, USDT продолжает лидировать над более «продвинутым» конкурентом.

Нечто подобное мы наблюдаем и с самим биткоином — первой массовой криптовалютой с устаревшим блокчейном, но сохраняющей пальму первенства, невзирая на появление более технологичных альтернатив. Так уж устроен крипто мир — для успеха порой важнее оказаться первооткрывателем, чем быть самым инновационным.

Как работают USDT и USDC

Теперь пришло время погрузиться в технические детали этих цифровых активов. Давайте посмотрим, как они устроены, за счёт чего сохраняется стабильность и что делает их популярными гостями в портфелях инвесторов.

Как эти монеты привязаны к доллару

Первый вопрос, который приходит в голову, когда речь заходит про стейблкоины — почему их стоимость всегда близка к 1 доллару? Как это технически устроено? Почему курс на них не может вырасти или упасть?

Дело в том, что за каждым выпущенным в обращение USDT или USDC должен стоять реальный доллар в резервах эмитентов этих монет. То есть фактически стейблкоины представляют собой оцифрованные, но в то же время полностью обеспеченные наличными доллары. Поэтому курс этих стейблкоинов к доллару не может сильно отклоняться вверх или вниз от паритета. Если стоимость монеты на бирже начнет превышать стоимость доллара, выгодно будет ее продавать и обменивать на реальные резервные доллары эмитента. А если дешевле — то напротив, покупать стейблкоины с дисконтом. Рынок очень быстро отрегулирует любые отклонения от паритета 1 к 1 с долларом. Именно наличие реальных долларовых резервов обеспечивает стабильность курса.

На каких блокчейнах работают USDT и USDC

Как вы уже знаете USDT был запущен на блокчейне Omni, который построен на базе протокола биткоина. Позже Tether стал мультиблокчейновым и сейчас доступен на Ethereum, Tron, Solana, Algorand и других сетях. USDC стартовал в 2018 на Ethereum и Stellar, а позже распространился на Solana, Algorand, Polygon и другие блокчейны.

Безопасность стейблкоинов

При совершении транзакций проблем с USDT и USDC нет — они используют классическую для криптовалют криптографическую защиту средств при переводах. Главная опасность кроется в хранении монет на биржах. В случае взлома или регуляторных блокировок ваши стейблкоины там могут быть безвозвратно утрачены. Поэтому лучший вариант — заводить автономные «холодные» аппаратные кошельки.

Если говорить про сами резервы, у USDC есть преимущество: консорциум регулярно подтверждает достаточное долларовое обеспечение, публикуя отчеты аудиторов. А вот у Tether периодически возникают сомнения на фоне их непрозрачности.

Но в целом, при грамотном обращении, и USDT, и USDC можно считать безопасными и надежными криптоинструментами.

Плюсы и минусы USDT и USDC

Все монеты USDT производит единственная компания Tether Limited. По идее, за каждым выпущенным Тезером в резервах этой компании должен храниться реальный доллар США, обеспечивающий его стоимость в 1 USDT = 1 USD. Но вот в чем загвоздка — структура резервов Tether туманна и до сих пор вызывает массу вопросов в криптосообществе. Часть скептиков опасается, что там далеко не все доллары, которые требуются.

В отличие от USDT, выпуском USDC занимается не одна компания, а целый консорциум CENTRE, в который входят регулируемые американские компании Circle и Coinbase. Благодаря использованию смарт-контрактов эмиссия USDC частично децентрализована. А резервы, обеспечивающие стейблкоин, распределены между участниками консорциума и регулярно проверяются известными аудиторскими фирмами. То есть тут гораздо больше прозрачности, чем у Tether.

Из этих технических различий вытекают главные плюсы и минусы каждой монеты.

Безусловный козырь Tether — его высочайшая ликвидность и доминирующее распространение на всех ведущих криптобиржах и в DeFi-протоколах. А ещё низкие комиссии и высокая скорость транзакций, удобство использования для торговли и хранения крипты. Но из-за централизации у Tether есть и минусы. Непрозрачные резервы, полная зависимость от политики компании, риск обесценивания монет в случае проблем с обеспечением.

USD Coin выигрывает за счет:

- Надежности резервов, подтвержденной регулярным независимым аудитом

- Поддержки со стороны крупных регулируемых участников консорциума

- Относительной децентрализации эмиссии

Минусы USDC — более низкая по сравнению с USDT ликвидность и распространенность в криптосфере. А также риски регуляторного давления на участников консорциума со стороны властей.

Сравнение USDC и USDT

Данные актуальны на 28 марта 2024 года. Источники: CoinMarketCap и Monetory. На P2P-рынке аналитика проводилась в парах с рублём.

USDT лидирует среди стейблкоинов по основным показателям. Огромная популярность USDT обусловлена его высокой ликвидностью и удобством использования: как при арбитраже так и для перевода денег через криптовалюту. USDC занимает второе место по капитализации среди стейблкоинов. Пока предложений с USDC намного меньше — по количеству и объёмам.

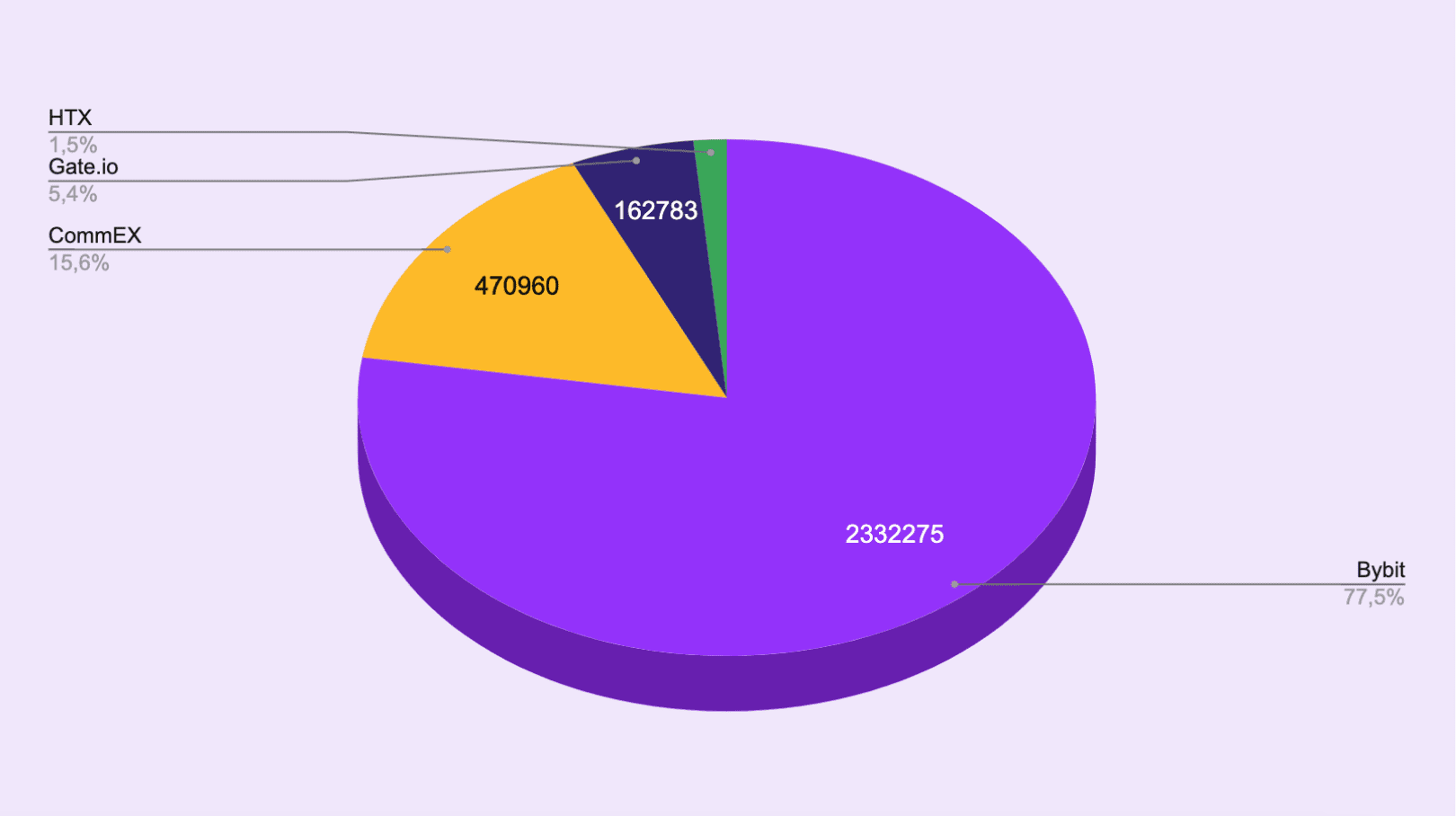

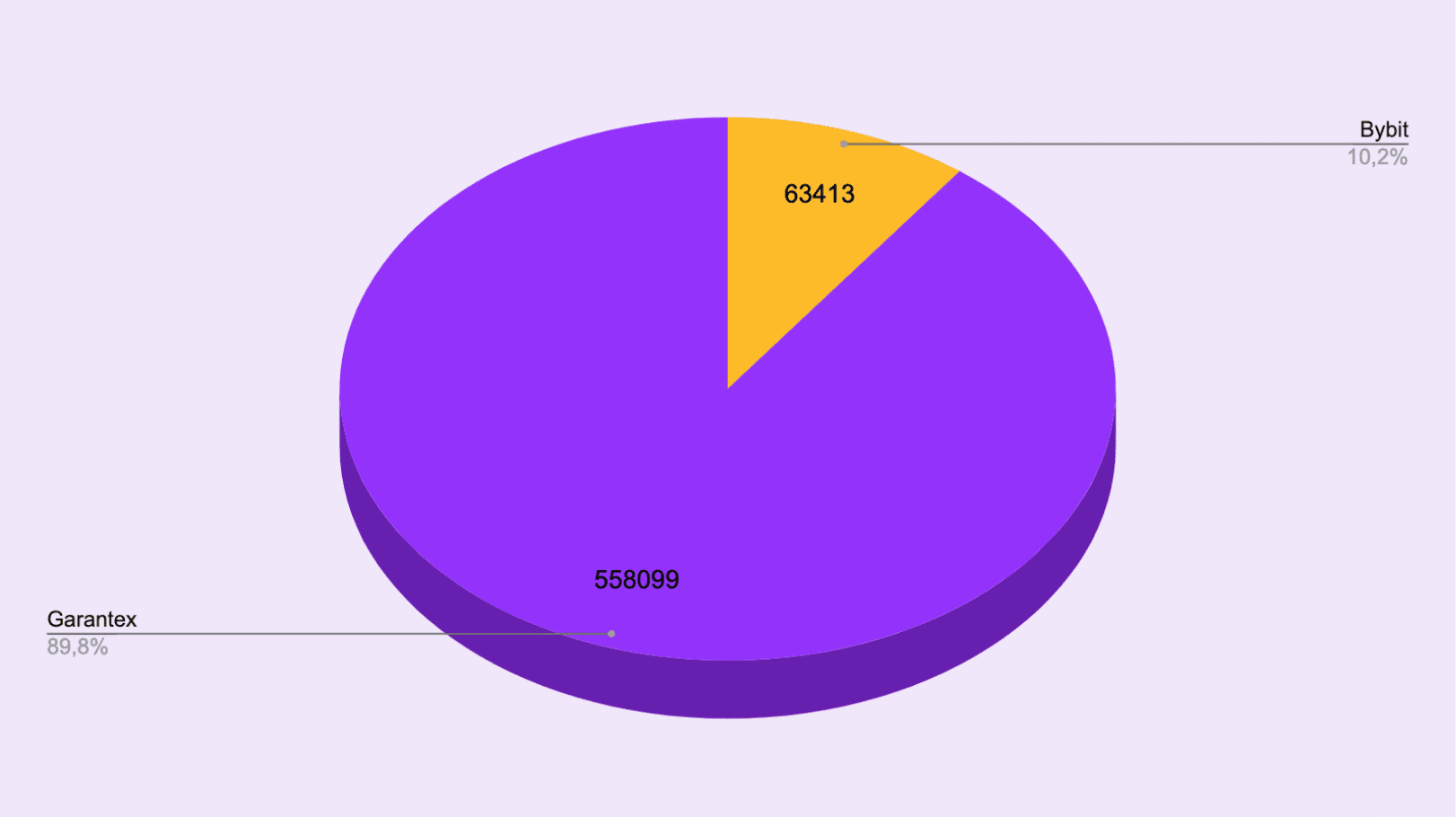

Если мы говорим про спотовые рынки, то тут никаких проблем нет — обе монеты присутствуют практически везде. А вот на P2P-рынке ситуация диаметрально противоположна. USDT торгуется на всех P2P-площадках, за исключением тех платформ, которые позиционируют себя как биткоин-максималистов. USDC есть лишь на Bybit, OKX и Garantex. При этом на последней площадке в качестве оплаты принимают код биржи. А на OKX и вовсе нет предложений с рублём.

Таким образом, если на спот-рынках USDC держит конкуренцию с USDT, то на P2P вдребезги ему проигрывает.

| USDT | USDC | |

| MarketCap | $104 млрд (ТОП-3) | $32 млрд (ТОП-7) |

| Объём торгов | $73 млрд (ТОП-1) | $8 млрд (ТОП-4) |

| Исторический максимум | $1.22 | $2.35 |

| Исторический минимум | $0.5683 | $0.8774 |

| Суточный объём криптовалюты в стаканах «Купить» на P2P | $3 009 676 | $621 512 |

Что лучше: USDT или USDC

Tether и USD Coin лидируют среди стейблкоинов и оба могут служить надежной основой для операций в криптовалютном мире. USDT обеспечивает максимальную ликвидность и прост в использовании. Однако вопросы вызывает прозрачность его обеспечения. В то время как USDC демонстрирует большую открытость и соответствие регуляторным нормам, но пока уступает конкуренту по популярности. Лучший вариант: диверсифицировать риски, используя USDT для торговых операций, а более прозрачный USDC для накопления и сбережения средств. Оптимальный баланс двух ведущих стейблов позволит извлечь максимальную пользу из их сильных сторон. А приобрести их и любую другую крипту можно с помощью поиска Monetory!